固定資産税は、毎年1月1日(賦課期日)現在、市町村の固定資産課税台帳に、土地、家屋又は償却資産の所有者として登録されている者(個人、法人の別を問いません。)に対して課税される税金です。(地方343、569)。

固定資産税は、所有者に毎年課税され、市町村から送付される納税通知書に従って、原則として4月、7月、12月、翌年2月の4回に分けて納付します(地方362、364)。

納税者が所有する土地や家屋と同じ市町村内の他の土地や家屋の評価額とを比較することができるようにするため、土地価格等縦覧帳簿、家屋価格等縦覧帳簿を縦覧することができます(平成15年度から実地)。縦覧期間は、原則として毎年4月1日から4月20日又はその年度の最初の納期限の日のいずれか遅い日までの間となります(地法415、416)。

納税義務者や借地人・借家人等は、その納税義務に係る固定資産や借地、借家対象資産の固定資産課税台帳の閲覧及び固定資産課税台帳の記載事項の証明書の交付を受けることができます(平成15年度から実地、地法382の2、382の3、地令52の14)。

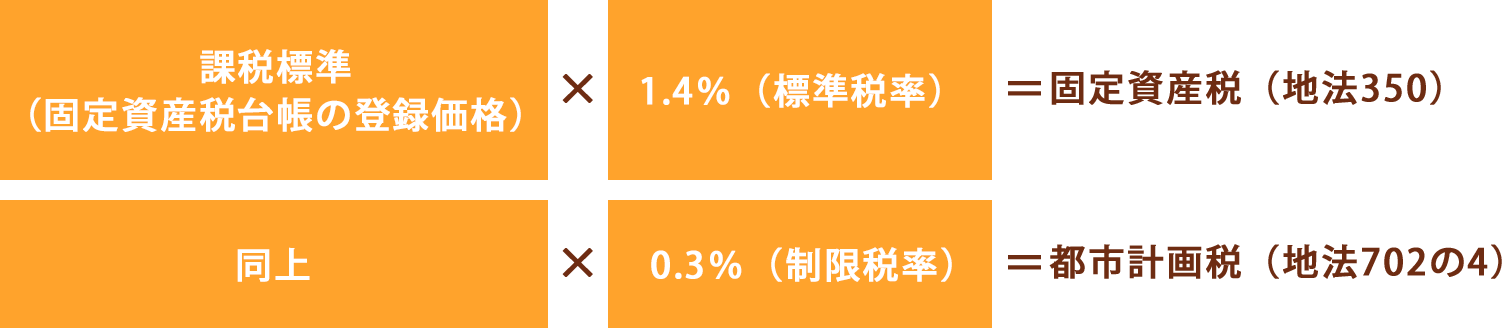

税額は次の算式により計算されますが、都市計画法による都市計画区域のうち、原則として市街化区域内に所在する土地や家屋に対しては、別に都市計画税が課税され、固定資産税と併せて徴収されることになっています(地法702、702の8)。

課税標準の基礎となる価格(固定資産税評価額)は3年ごとに評価替えされます(地法341六、409)。平成30年度は評価替えが行われる基準年度です。なお、宅地の評価額については、平成6年度の評価替えから地価公示価格の70%を目途に評価の均衡化を図っています。

※区分所有に係る個々の家屋の評価額については、建物全体の評価額を専有部分の床面積の割合によって按分した額とされていますが、平成29年度改正により、平成29年1月2日以後に新築された、高さが60mを超える建築物(建築基準法令上の「超高層建築物」で複数の階に住戸があるもの(居住用超高層建築物[タワーマンション])については、当該専有部分の床面積を、住戸の所在する階層の差違による床面積当たりの取引単価の変化の傾向を反映するための補正率(階層別専有床面積補正率)により補正することとされました(地法352②)。補正率は、最近の取引価格の傾向を踏まえ、居住用超高層建築物の1階を100とし、1階増えるごとに、これに、10を39で除した数(約0.256)を加えた数値とするとされています(地規15の3の2)。ただし、区分所有者全員による申出があった場合には、その申し出た割合により按分することも可能とされています。この改正は、平成30年度から新たに課税されることとなる居住用超高層建築物(平成29年4月1日前に売買契約が締結された住戸を含むものを除く。)について適用されます。

住宅用地については、税負担を軽減するため、住宅用地の価格(固定資産税評価額)に次表の特例率を乗じて課税標準を求めます(地法349の3の2、702の3)。この場合、住宅と土地の所有者が異なっていてもかまいません。例えば、夫所有の住宅の敷地が妻の所有であってもよいことになります。

| 区 分 | 固定資産税の課税標準 | 都市計画税の課税標準 |

|---|---|---|

| 小規模住宅用地 | 評価額×1/6 | 評価額×1/3 |

| 一般の住宅用地 | 評価額×1/3 | 評価額×2/3 |

(住宅用地の範囲)

家屋が専用住宅であれば問題ありませんが、併用住宅の場合は、家屋の敷地面積に次表の住宅用地の率を乗じて求めます(地令52の11)

| 家屋 | 居住部分の割合 | 住宅用地の率 |

|---|---|---|

| (A)専用住宅 | 全部 | 1.0 |

| (B)(C)以外の併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1 | 1.0 | |

| (C)地上5階以上の耐火建築物である併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上4分の3未満 | 0.75 | |

| 4分の3以上 | 1.0 |

①負担調整措置による計算

土地の固定資産税評価額をそのまま課税標準にすると、3年ごとの評価替えに伴って急激に税負担が増加することがあるので、前値度の課税標準額に負担調整措置を適用して課税標準額を計算することにしています(地法附18①)。その結果、課税標準額が毎年度少しずつ上昇することになり、徐々に固定資産税評価額に近づくようにしています。

(計算方法)

次の(A)(B)のうちいずれか少ない額が固定資産税額となります。

(A)当該年度の固定資産税評価額(注)×1.4%(税率)=本賦課税による固定資産税額

[(注)住宅用地の場合は、特例率(1/6又は1/3)を乗じた額 ]

(B)負担調整措置による課税標準額×1.4%(税率)=調整固定資産税額

②負担水準に応じた調整措置

負担調整措置は、前年度の課税標準額と当該年度の固定資産税評価額を比較した割合(負担水準といいます。)の高低により異なります。負担水準が高い土地(前年度の課税標準額が当該年度の評価額より相当程度低い土地)は、なだらかに税額が上昇するしくみとなっています(負担水準の均衡化を促進する土地)。

負担水準 = 前年度の課税標準額 当該年度の評価額(注) × 100(%)

(地法附17八)

(注)住宅用地については特例率(1/6又は1/3)を乗じた額です。

➂宅地に係る税負担の調整措置

(A)商業地等

商業地等については、平成30年度改正により平成30年度から令和2年度まで次のとおり調整措置を継続することになりました。

負担水準が70%を超える(前年度の課税標準額が当該標準額の当該年度の評価額の70%を超えているので、全国平均より相当程度高い)ときは、当該年度の評価額の70%まで課税標準(税額)を引き下げます。

課税の公平の観点から、負担水準のばらつきを解消するため、負担水準の高い宅地の税負担を抑制しつつ、負担水準の均衡化を促進する措置(負担調整措置)が設けられています。

税負担の調整措置は、具体的には、次のようになります。

| 負担水準 | 負担調整措置 |

|---|---|

| 70%を超える土地 | 負担水準を70%とした場合の税額まで引き下げます。 当該年度の評価額×70%=課税標準額 |

| 60%以上70%以下の土地 | 前年度の課税標準額を据え置きます |

| 60%未満の土地 | なだらかに税額が上昇します 前年度の課税標準額+当該年度の評価額×5%=課税標準額(注) (注)上限・・・評価額の60%相当額 下限・・・評価額の20%相当額 |

平成30年度改正により、負担水準の高い商業地等について、地方公共団体の条例で定めるところにより、負担水準60%以上70%未満の範囲内で条例で定める負担水準により算定される税額まで一律に減額することができる措置についても、平成30年度から令和2年度まで継続となりました。(都市計画税についても同様。地法附21、27の4)

(B)住宅用地

平成30年度改正により、平成30年度から令和2年度について次の措置が継続されることになりました。

負担調整措置

前年度の課税標準額≦当該年度の評価額×住宅用地特例率(1/3又は1/6)の住宅用地

前年度の課税標準額+当該年度の評価額×住宅用地特例率(1/3又は1/6)×5%=課税標準額(注)

(注)上限・・・(評価額×住宅用地特例率)

下限・・・(評価額×住宅用地特例率)の20%相当額

(地法附18①③⑥)

(C)平成31年度及び令和2年度における価格の修正

固定資産税の評価額は、基準年度(平成30年度が該当)の価格を3年間据え置くこととされていますが、措置年度である平成31年度及び令和2年度において、地価に関する指標から更に下落傾向が見られる場合は、簡易な方法により価格の修正ができる特例措置を平成31年度及び令和2年度についても継続する措置が講じられています(地法附17の2)

(D)平成30年度から令和2年度における条例減額制度

商業地等及び住宅用地に係る固定資産税について、地方公共団体の条例の定めるところにより、平成30年度から令和2年度までの税額が前年度税額(前年度に条例減額制度が適用されている場合には、減額後の税額)に1.1以上で条例で定める割合を乗じて得た額を超える場合には、当該超える額に相当する額を減額することができる措置についても継続となりました(地法附21の2)。

令和2年3月31日(平成30年度改正により延長)までに新築された住宅で次の要件を満たすものは、120㎡までの住宅部分に相当する固定資産税額の2分の1相当額が3年度分(3階建て以上の耐火・準耐火建築物は5年度分)減額されます(地方附15の6、地令附12)。

なお、住宅用部分の床面積(アパートやマンションについては各独立部分ごとの床面積)が120㎡を超える場合は、120㎡までの部分が減額されます。

②居住割合要件…居住用部分の割合が2分の1以上であること

(注)住宅の範囲には、いわゆるセカンドハウス(例えば、週末に居住するための郊外等に取得する家屋、遠距離通勤者が平日に居住するための職場の近くに取得する家屋等、毎月1日以上の居住の用に供するもの)は含まれますが、別荘(日常生活以外の用に供する家屋で専ら保養のように供するもの)は含まれません(地令附12②、地令36②)。

高齢者の居住の安定確保に関する法律の施行の日(平成13年8月5日)から平成31年3月31日(平成29年度改正により延長)までの間に新築された同法に規定するサービス付き高齢者向けの賃貸住宅のうち一定のもの(注)については、固定資産税額の3分の2を参酌して2分の1以上6分の5以下の範囲内において市町村の条例で定める割合相当額が5年度分減額されます(地方附15の8②、地方附12⑫⑬⑭)。

(注)平成29年度改正により、戸数10戸以上、床面積210㎡以下とされました。

特定市街化区域農地を転用して一定の貸家住宅を平成4年1月1日から平成30年3月31日(平成27年度改正により延長)までの間に新築し、賃家の用に供している場合で、その敷地が良好な居住環境の整備のための公共施設の整備が行われたものであることにつき市町村長の認定を受けたときは、次のような減額が受けられる措置がありましたが(地方附15の8旧①②)、平成30年度改正により廃止されました。

① 貸家住宅(中高層耐火建築物)の要件

② 賃家住宅についての減額

| 建物の階数 | 平成27年3月31日まで | 平成30年3月31日まで |

|---|---|---|

| 4階建以上 | 新築後3年間3分の2減額 その後2年間2分の1減額 |

新築後2年間3分の2減額 その後3年間2分の1減額 |

| 3階建 |

③貸家住宅の敷地(旧農地)についての減額

| 新築時期 | 減額割合(最初の3年間) |

|---|---|

| 平成14年3月31日まで | 3分の2 |

| 平成16年3月31日まで | 2分の1 |

| 平成18年3月31日まで | 3分の1 |

| 平成27年3月31日まで | 6分の1 |

| 平成30年3月31日まで | 12分の1 |

平成18年度改正により、昭和57年1月1日以前から存していた住宅について、平成18年1月1日から令和2年3月31日(平成30年度改正により延長)までの間に、建築基準法に基づく現行の耐震基準(昭和56年6月1日施工)に適合されるよう一定の改修工事(1戸当たり工事費50万円超(平成25年度改正により変更。改正前は30万円以上)のものに限ります。)を施した場合において、その旨を市町村に申告したものに限り、その住宅(1戸当たり120㎡相当分まで)に係る固定資産税額を2分の1減額する措置が講じられています(地方附15の9①~③、地方附12⑯~⑲)。

平成18年から平成21年に改修した場合…翌年度から3年度分2分の1に減額

平成22年から平成24年に改修した場合…翌年度から2年度分2分の1に減額

平成25年から令和2年3月31日までの間に改修した場合…翌年度分を2分の1に減額

また、平成29年度改正により、平成29年4月1日から令和2年3月31日まで(平成30年度改正により延長)の間に耐震改修が行われ、長期優良住宅の認定を受けて回収されたことを証する書類を添付して市町村に申告がされた場合には、改修工事が完了した翌年度分に限り、減額する額を3分の2とする措置が設けられました(地方附15の9の2①)。

(注)減額を受けるには、耐震基準に適合した工事であることにつき、地方公共団体の長、建築士、指定確認検査機関、登録住宅性能評価機関又は住宅瑕疵担保責任法人(平成25度改正により追加)が発行した証明書を添付して、改修後3か月以内に市町村に申告しなければなりません。